금융업권에서 ‘서민금융의 보루’라고 불리고 있는 대부금융이 점점 말라가고 있다. 지난해 7월 법정최고금리가 연 20%로 제한된 이후 금리상승기와 맞물리면서 자금공급이 감소하고 있는 것. 이를 해결하기 위해 법정최고금리의 인상이 필요하다는 주장이 제기되고 있다.

금융권에 따르면 법정최고금리가 연 24%에서 20%로 하향된 이후 대부금융의 대출규모가 큰 폭으로 감소했다. 금융감독원이 집계한 지난해 대부업계의 대출잔액은 14조6429억원으로 6개월 전보다 1288억원 늘었지만, 코로나19 이전인 지난 2019년(15조9170억원)과 비교하면 1조원 넘게 줄었다.

대출규모가 줄어든 만큼 이용자 수도 감소했다. 지난 2019년 177만7000명이었던 대부업계 이용자 수는 지난 2020년 138만9000명, 지난해 112만명으로 약 3년 사이에 50만명이 넘는 이용자들이 대부금융을 이용하지 못했다. 이들은 자금을 구하기 위해 불법사금융으로 이동한 것으로 추정된다.

현재 정부는 대부금융사들을 상대로 저신용 서민들에게 신용대출을 적극적으로 해달라는 주문을 하고 있다. 지난달 28일 금융위원회와 금융감독원은 대부금융협회와 서민층 신용공급 현황 점검회의를 개최하고 대부업권도 서민금융의 한 축을 담당하고 있으므로 서민층의 신용공급에 역할과 책임을 다해달라는 요청을 전달했다.

이같은 정부의 요청에도 불구하고 대부금융업계는 난색을 표하고 있다. 법정최고금리 인하에 이어 기준금리가 큰 폭으로 오르다 보니 조달금리도 함께 올라가 일반적인 신용대출은 역마진이 발생한다는 것.

한 대부금융 관계자는 “대부금융업권은 자금을 저축은행업권이나 캐피탈 등 2금융권에서 조달하는데, 최근 기준금리가 3%대를 기록하면서 조달금리가 10%대를 기록하다 보니 신용대출을 하면 오히려 손해가 발생하는 상황”이라며 “신용대출 대신 담보대출을 이어가고 있었지만 부동산시장도 급격히 안좋아지면서 신규대출 자체를 하지 않는 상황”이라고 설명했다.

이어 “그나마 시중은행에서 자금을 조달할 수 있는 우수대부금융 업체들이 있다지만 현 상황에서 자금비율을 먼저 맞춰야 하는 조건이 있다 보니 이마저도 신청이 여의치 않다”고 덧붙였다.

또한 대부업체들은 금융권에서 자금차입을 못하고 있다. 금융감독원에 따르면 등록 대부업체들이 지난해 차입한 10조6658억원 가운데 비금융기관 차입금 규모는 5조4589억원(51.2%)에 달했다. 2018년 6조291억원(51.2%) ▲2019년 4조7411억원(50.4%) ▲2020년 4조8513억원(50.4%) ▲2021년 5조4589억원(51.2%)로 매년 비슷한 양상을 보이고 있다. 대부업체들이 조달금리를 낮출 수 있는 방법이 현재로서는 사실상 마땅치 않다는 것.

대부업권에서는 법정최고금리의 인상이 필요하다고 호소한다. 제도권 금융에서 보호하기 어려운 최저신용자를 위해 신용 리스크를 감안하고 자금을 공급할 수 있도록 최소한도의 금리구간을 설정할 필요가 있다는 것.

15일 은행연합회에서 열린 ‘소비자금융 컨퍼런스’에서는 법정 최고금리 상한의 적정 수준을 유연하게 운용할 필요가 있다는 주장이 제기됐다.

주제 발표를 맡은 최철 숙명여대 교수는 “최고금리 인하 취지에는 공감하지만 결과적으로 보면 최고금리 인하가 오히려 대부금융 시장의 공급급을 위축시키고 다수 공급자들의 시장 이탈 우려를 낳고 있다”며 “대부금융 시장을 통해 자금을 조달해야 하는 금융취약계층이 더 이상 제도권 시장에서는 대출을 이용할 수 없게 되는 모순적인 결과가 생기는 셈”이라고 지적했다.

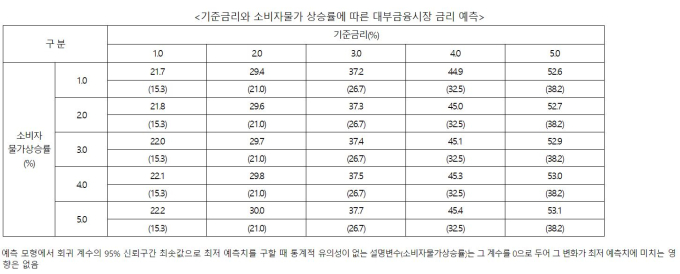

최 교수는 한국은행 기준금리와 물가상승률 등에 따른 대부금융시장의 적정금리 수준을 예측해본 결과 대부금융시장의 금리 예측치는 최소 26.7%가 될 필요가 있다고 강조했다.

그러면서 최 교수는 “대부금융시장에 대해 은행 등 다른 대출시장과 단순 비교를 통한 획일적인 정책접근이나 규제는 곤란하다”며 “금리가 상승할 경우 수요량이 공급량에 비해 덜 민감하게 반응하는 등 수요자와 공급자의 특성이 다른 대출시장과 차별성이 있다”고 덧붙였다.

김동운 기자 chobits3095@kukinews.com