미중무역 갈등이 심화되고 주택가격이 최대 15.6% 하락해도 국내 금융사의 자본 적정성에 크게 문제가 없다는 테스트 결과가 나왔다. 다만 평소 자본여력이 낮은 일부 금융사의 경우 이같은 충격에 자본비율이 규제기준 이하로 떨어질 수 있는 것으로 나타났다.

미중무역 갈등이 심화되고 주택가격이 최대 15.6% 하락해도 국내 금융사의 자본 적정성에 크게 문제가 없다는 테스트 결과가 나왔다. 다만 평소 자본여력이 낮은 일부 금융사의 경우 이같은 충격에 자본비율이 규제기준 이하로 떨어질 수 있는 것으로 나타났다.

22일 한국은행 스트레스 테스트 결과에 따르면 국내 206개 금융기관의 자본비율은 미중무역 갈등 격화에 따라 한국의 연간 실질GDP가 WTO가 전망한 기준 시나리오 대비 3.3% 감소하고, 국내 주택가격이 15.6% 하락할 경우 최대 40.1% 하락하는 것으로 추정됐다.

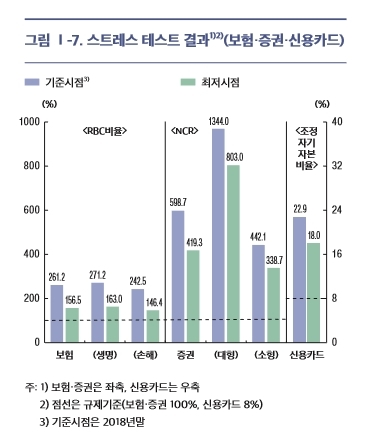

업권별로 보면 보험회사의 자본비율이 기준시점(2018년말) 261.2%에서 테스트 기간 중 최저 156.5%로 40.1% 가장 크게 하락하고, 증권회사(-179.4%p, 하락률 -30.0%), 저축은행(-3.1%p, -21.9%), 은행(-2.9%p, -18.5%) 등의 순으로 자본비율이 크게 하락했다. 그나마 하락에도 업계평균 자본비율은 모두 규제기준을 충족했다.

다만 업권별 평균 자본비율은 규제기준을 상회 하지만 개별 금융기관별로 보면 은행, 저축은행, 보험 및 증권 등에서 일부 금융기관이 규제기준에 미달하는 것으로 나타났다. 특히 한국은행은 시가평가 대상 유가증권을 많이 보유한 보험회사, 증권회사 등 비은행금융기관이 큰 타격을 받을 것으로 내다봤다.

한국은행의 지적에 따라 보험회사와 증권회사를 살펴보면 보험업권에서는 DGB생명보험(172.80%), DB생명보험(177.59%), 흥국생명(185.97%) 등 생명보험사와 엠지손해보험(104.22%), 롯데손해보험(155.42%), 흥국화재(173.50%), 농협손해보험(176.63%) 등 손해보험사의 지난해말 기준 자본비율(RBC)이 여타 보험사 보다 크게 낮아 충격에 취약한 것으로 보였다.

증권업권에서는 케이아이디비채권중개(130.57%), 상상인증권(152.91%), 케이프투자증권(222.44%), 코리아에셋투자증권(235.59%), 리딩투자증권(258.29%) 등의 자본비율(NCR)이 업계평균에 크게 미달했다.

아울러 한국은행은 최근 업권간 상호연계성이 강화되고 있는 만큼 보험·증권 등 비은행 금융기관의 손실이 은행권으로 전이될 가능성에도 주의해야 한다고 경고했다.

한편 은행권 자본비율(BIS기본자본비율)은 한국스탠다드차타드은행(14.42%), 국민은행(15.52%), 우리은행(15.65%), 신한은행(16.03%), 하나은행(16.25%), 한국씨티은행(18.93%) 순을 보였다.

조계원 기자 Chokw@kukinews.com