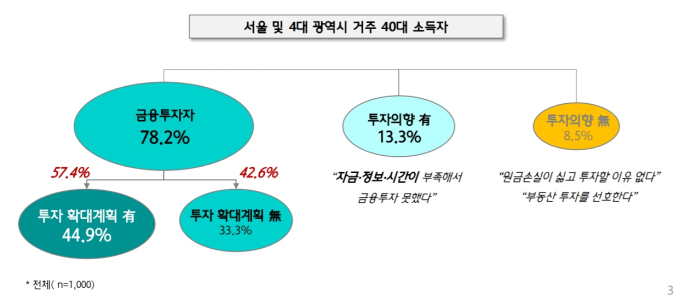

하나은행 100년 행복연구센터는 생애금융보고서 ‘대한민국 40대가 사는 법(머니편), 주린이가 되기로 작정하다’에 따르면 40대 소득자 중 78.2%는 이미 주식, 채권, 펀드 등을 보유한 금융투자자인 것으로 확인됐다.

이들 가운데 절반 이상(57.4%)은 앞으로도 투자규모를 늘릴 계획이다. 투자자가 아닌 경우에도 61.0%는 ‘자금·시간·정보 부족’이 해소되는 등 여건이 허락하면 투자를 시작한다는 생각이다. ‘저금리 지속’과 ‘투자를 안하면 목돈 마련이 쉽지 않을 거라는 생각’이 투자를 확대한 가장 큰 이유다.

40대의 투자확대는 최근 1~2년 사이에 두드러졌다. 투자자 중 절반(43.6%)은 최근 1~2년 사이에 투자를 확대했다. 15.0%는 최근 1년 사이 처음 투자를 시작했다. 38.0%는 최근 자신의 리스크 선호도가 바뀌었다고 답했는데, 보수적으로 바뀐 경우(12.0%)보다 공격적이 된 경우(26.0%)가 배 이상 많다.

종전보다 공격적이 된 데에는 지속되는 저금리와 함께 최근 증시 활황의 영향도 컸다. 4명 중 1명(24%)이 ‘투자기회(타이밍)을 찾으면서’ 자신의 리스크 선호도가 높아졌다고 답한 것이다. 특히 소득수준이 높을수록(9~10분위) 투자기회를 찾은 영향이 컸다. 리스크 선호도가 높아진 경우 직접투자를 선호했고, 금융투자상품 중에서는 ETF에 대한 관심이 높다.

최근 투자 움직임에도, 투자손실 감수 의향이 낮은 투자자가 대다수인 현실이다. 투자자 2명 중 1명(54.5%)은 여전히 ‘투자원금 보전’을 원하거나 ‘-5% 미만’의 손실을 감수할 수 있다고 응답했다. ‘-10% 이상’의 손실도 허용하겠다는 공격적인 투자자는 15.8%에 불과했다. 투자규모 확대에 따르는 리스크에 대한 이해와 관리해법 등, 보수적인 투자자에 맞춘 관리전략이 필요한 셈이다.

100년 행복연구센터는 투자경험과 리스크 선호도에 따라 40대 조사대상을 구분한 결과, 안정형 투자자(22%)가 가장 많은 비중을 차지한다고 밝혔다. 투자는 하지만 원금손실은 그리 원치 않는 경우로, 이들에게는 ‘금리+α’ 수준 수익률의 저리스크 상품 중심이 되어야 한다.

최근 1년 이내에 투자를 시작한 ‘금융투린이’는 8%를 차지했는데, 투자의욕이 높고 한국형 빅딜과 글로벌 4차 산업 등 미래 성장형 투자테마에 관심이 큰 반면, 손실 감수 의향은 대부분이 ‘-10% 미만’으로 제한적이다. 이들은 해당 투자테마의 개별주식보다는 공모펀드나 ETF를 활용한 분산투자와, 투자시기를 분산한 적립식 투자부터 시작할 필요가 있다.

이원주 하나은행 연금신탁그룹장은 “40대는 평생 가져갈 재산형성 시기이면서 자녀교육, 주택마련, 끝나지 않은 자기계발 등 여러 인생과제에도 놓인 만큼 세심한 투자관리가 필요하다”고 강조했다.

shwan9@kukinews.com