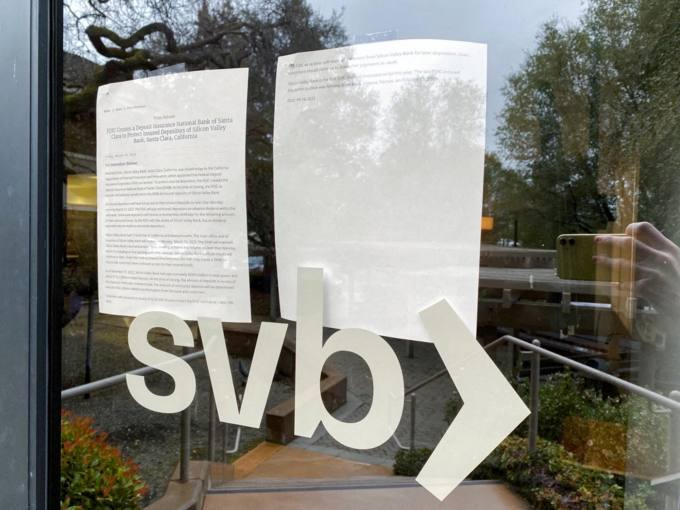

미국 실리콘밸리은행(SVB) 파산 사태가 국내 금융안정 시스템에 새로운 의문을 던지고 있다. 현재 금융당국은 다양한 규제를 통해 뱅크런 등 은행의 유동성 위기에 대비하고 있다. 하지만 스마트폰과 소셜 네트워크을 기반으로 단시간 내에 은행의 존폐가 결정되는 소위 ‘디지털 뱅크런’에 대응할 수 있을지 의문이 제기되는 상황이다.

14일 금융권에 따르면 현재 국내 은행의 유동성 관리를 위한 핵심 안전장치는 유동성커버리지비율(LCR)과 순안정자금조달비율(NSFR)이다. 먼저 LCR은 고유동성자산(현금 및 지준, 국공채 등)을 1개월 순현금유출(총현금유출액-총현금유입액)로 나눈 비율을 말한다. LCR이 높을수록 자금인출사태와 같이 심각한 유동성 악화 상황이 발생했을 때 은행이 자체적으로 오래 견딜 수 있는 것을 의미한다.

금감원 정보통계시스템에 따르면 국내 5대 은행(신한, KB, 하나, 우리, 농협)의 지난해 9월말 기준 LCR은 93~122% 수준이다. 농협은행이 122%로 가장 높고, 하나은행(105%), 우리은행(95%), 국민은행(93%), 신한은행(93%) 순이다. 당국이 요구하는 규제비율은 100%이지만 코로나19 위기에 대응 차원에서 2020년 4월 한시적으로 하향 조정(100% → 85%)된 후 지난해 7월부터 단계적으로 정상화되고 있다. 금감원은 지난해 9월 이후 모든 은행이 규제비율을 회복한 것으로 보고 있다.

NSFR은 1년 내 유출 가능성이 큰 부채 규모를 충족할 수 있는 장기 안정적 조달자금을 금융회사가 충분히 확보하고 있는지를 나타내는 비율이다. 중장기LCR로 불리기도 한다. 5대 은행의 NSFR은 지난해 9월말 기준 모두 100%를 상회하고 있다. NSFR 역시 농협은행이 112%로 가장 높고, 뒤이어 국민은행(109%), 우리은행(106%), 신한은행 (106%), 하나은행(105%) 순이다. 이는 수협․전북․경남․부산은행 등도 모두 100%를 상회하고 있다.

금융당국은 은행의 LCR과 NSFR을 관리함으로써 유동성 위기를 대비하고 있다. 즉, 은행이 현금유출에 대비해 현금과 국공채를 일정 비율 이상 보유하도록 규제해 만약의 자금인출사태에 대비하고 있는 상황이다. 당국은 이러한 유동성 비율 등에 근거해 “국내 금융회사는 일시적 충격에 견딜 수 있는 상당한 능력을 보유하고 있다”고 자신했다.

아날로그 안전장치, 현실은 디지털 시대

SVB의 사례를 보면 유동성 확보를 위한 채권 매각 과정에서 은행이 막대한 손실을 본 사실이 알려지면서 뱅크런이 발생했다. 그레그 베커 SVB 최고경영자(CEO)가 지난 8일 주주들에게 “기준금리 인상과 높아지는 예금 인출 수요에 대비해 채권 등 약 210억달러(약 28조원)를 팔아 18억달러의 손실을 봤다”고 서한을 발송한 후 36시간 만에 파산 결정이 내려졌다.

그 이틀 사이 SVB 예금주들이 모바일로 인출하려 시도한 금액은 무려 약 55조 6000억원(420억달러)에 달하는 것으로 추산된다. 소셜 네트워크를 통해 은행에 대한 불신이 급격히 확산되면서 스마트폰을 통한 자금인출이 쇄도한 것이다. 문제는 비대면 금융거래가 활성화된 환경에서 초단시간안에 막대한 자금인출 요구가 발생할 경우 LCR과 NSFR 규제가 은행의 유동성을 보장해 줄 수 없다는 점이다.

비대면 거래에 기반을 둔 막대한 거래량이 문제가 된 사례는 국내에서도 찾아볼 수 있다. 지난해 국내 고금리 적금 열풍이 불어올 당시 한 지역 농협은 고금리 특판상품을 판매하면서 비대면 가입을 막아두지 않아 수천억원의 자금이 몰려 파산 위기에 빠졌다. 이후 해당 농협은 고객들에게 적금을 해지해 달라고 읍소했다.

은행권 관계자는 “은행은 기본적으로 예금을 받아 대출을 해주는 만큼 만약 48시간도 안 되는 기간 동안 상상하기 어려운 수준의 자금인출 수요가 몰리면 LCR과 NSFR 규제가 있더라고 이를 무사히 넘길 수 있는 은행은 국내에 없을 것”이라며 “LCR과 NSFR이 은행의 유동성이 일정 수준 이상 유지될 수 있도록 역할을 하고 있지만 초단기간 급격한 인출에 대비한 제도는 아니다”라고 설명했다.

디지털 시대에 맞춰 새로운 방식의 안전장치가 필요하다는 의견도 나온다. 김병욱 더불어민주당 정책위원회 수석부의장은 “초고속 디지털 뱅크런’이 우리 대한민국에서도 충분히 일어날 수 있다. 이러한 초고속 디지털 뱅크런은 금융당국이 개입할 시간을 보장하지 않기 때문에, 하루 이틀 사이에 은행이 파산하게 된다”며 “우리 금융당국이 이러한 변화하는 금융 환경에 대응하지 못한다면, 한국판 SVB 사태는 얼마든지 일어날 수 있다”고 우려했다. 그러면서 “초기 뱅크런이 일어날 당시 금융당국에 인출 금지 명령 등 시장 조치를 할 수 있는 보다 정교한 제도 설계가 필요한 시점”이라고 제언했다.

조계원 기자 chokw@kukinews.com