단기자금시장의 유동성 경색으로 금융불안지수(FSI)가 ‘위기’ 단계를 넘어선 것으로 나타났다. 이번 수치는 코로나19 초기 발생했던 자금 유동성 불안과 동급인 수준이다.

한은은 22일 금융통화위원회 본회의를 열고 이 같은 내용이 담긴 ‘2022년 하반기 금융안정보고서’를 발표했다.

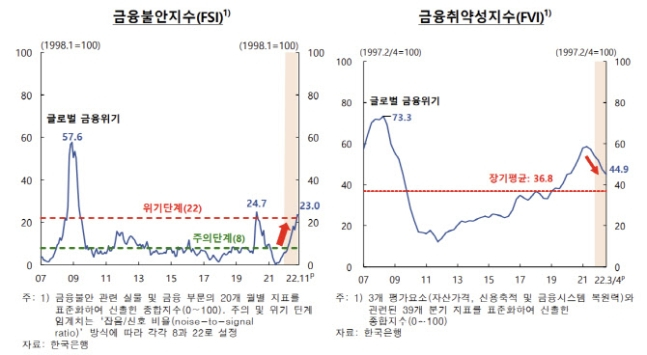

먼저 금융안정에 영향을 미치는 실물·금융 지표를 바탕으로 산출된 금융불안지수(FSI)는 10월과 11월 각 23.6, 23.0으로 집계됐다. 주가, 채권, 환율 CDS프리미엄 등 금융시장 가격의 단기 변동성을 보여주는 금융불안지수(FSI)는 ‘위기’ 임계치인 22를 넘어서게 된 것. 이는 지난 2020년 4월 코로나19가 국내에 상륙하면서 경제적 충격이 일어난 당시 수치인 24.7을 기록한 이후 최고치다.

한국은행에서는 주요국 통화긴축 강화, 글로벌 지정학적 리스크 지속 등 금융시장 변동성이 확대되고 신용 경계감이 커진 상황에서 9월말 레고랜드 부도 사태 등 우발적 신용사건이 가세하면서 채권, 단기 자금 시장의 자금중개 기능이 악화됐기 때문이라고 분석했다.

반면 금융시스템 내 중장기 취약성을 보여주는 금융취약성지수(FVI)는 3분기 44.9로 작년 2분기(58.5) 이후 5분기 연속 꾸준히 하락하고 있다. 한은은 8월부터 1년5개월 동안 기준금리가 2.75%포인트 인상된 영향에 경제주체의 위험선호 약화 등으로 그동안 누증된 금융불균형이 축소됐다고 평가했다.

다만 여전히 국가의 채무는 꾸준히 상승하면서 위험한 수준에 머물고 있다. 3분기 말 명목 국내총생산(GDP) 대비 민간 신용(자금순환통계상 가계·기업 부채 합) 비율은 223.7%로 2분기(222.3%)보다 1.4%p 증가했다.

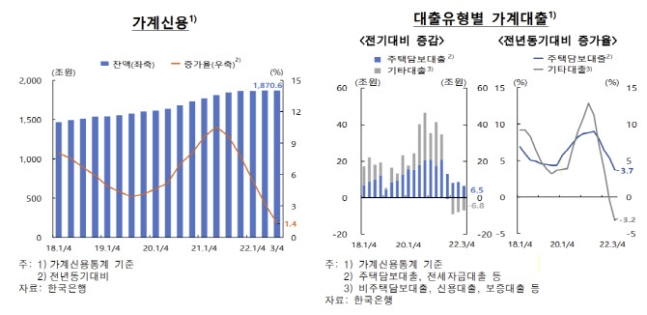

부채 중 가계신용의 비율은 감소했다. 금리 인상 등의 영향으로 한 분기 사이 105.7%에서 105.2%로 떨어졌으며, 3분기 가계부채 증가율(1.4%)이 처분가능소득 증가율(4.8%)을 크게 밑돌면서 처분가능소득 대비 가계부채 비율도 2분기 167.7%에서 3분기 166.1%로 낮아졌다.

반면 기업신용의 GDP 대비 비율은 116.6%에서 118.5%로 급등했다. 기업대출 증가율(전년동기대비)도 3분기 15%에 달하는 상황이다. 여기에 기업의 부채비율(2분기 말 기준)이 83.1%로 지난해 말(80.1%)보다 높아지고 시장금리 상승으로 인해 이자보상배율이 7.7배로 지난해 8.9배보다 낮아지는 등 기업부문 지표가 전반적으로 악화된 모습을 보였다.

이정욱 한은 금융안정국장은 기업 대출 급증에 대해 “한전채, 은행채 등이 채권시장에서 회사채를 구축해 기업대출이 은행으로 몰리는 데다 그동안 국제 원자재가격 상승에 따라 기업들의 운전자금이 늘어나고 건설사의 경우 부채 의존도가 높아 금리가 오를 때 원리금 상환비용이 증가했기 때문”이라며 “특히 운전자금 수요 등 비용 증가에 대응하는 차원에서 대출이 증가하는 부분은 금융안정 측면서도 경계해야 할 부분”이라고 말했다.

김동운 기자 chobits3095@kukinews.com