국내 증시가 미중 무역분쟁, 경기침체 등 대내외 변수로 하향세를 보이고 있다. 중국상해종합, 니케이 등 아시아 증시도 주춤한 상황이기에 반등 가능성은 여전히 안갯속이다.

반면 미국 증시는 중국과 갈등 국면에서도 상승세를 보여 대조적인 양상을 보이고 있다.

금융투자업계에서는 달러화 강세, 미중 갈등 장기화, 국내 경제의 중국 의존도 등을 고려할 때 당분간 보합 국면은 지속될 것으로 보고 있다.

증권업계 애널리스트들은 현재 지수에 대한 눈높이는 낮추고 대형주 중심의 개별 실적 및 재료에 집중하는 전략이 유리하다고 조언한다.

◇ 국내 및 아시아 증시 ‘흔들’…美 증시 달러화 강세 속 상승세 여전

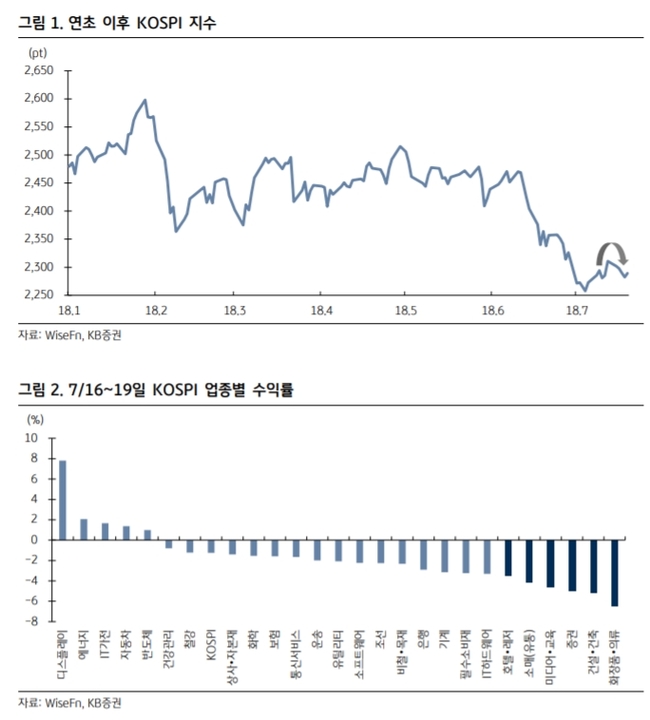

지난해 글로벌 경제 호조로 힘입어 고공행진하던 코스피, 코스닥 지수가 미중무역 갈등을 비롯한 대내외 여파로 하향세를 보이고 있다. 중국, 홍콩, 일본, 베트남 등 범아시아 국가들의 증시도 함께 떨어지고 있다.

한국거래소에 따르면 30일 코스피 전 거래일 대비 1.48p(0.06%) 내린 2293.51에 거래를 마쳤다. 이날 코스피는 기관의 매도세(1713억원)로 하락 마감했다. 반면 외국인과 개인은 각각 1341억원, 18억원의 주식을 사들였다.

코스피는 미중 무역분쟁이라는 악재와 모멘텀 부재 등으로 2200p 후반에서 2300p 박스권에서 좀처럼 벗어나지 못하고 있는 상태다. 코스피는 지난 3개월 전 대비 7.97% 하락한 상태다. 코스닥 지수 하락세는 더욱 큰 것으로 나타났다. 코스닥 지수는 3개월 전 대비 13.15% 급락했다.

국내 증시가 모두 하강 국면으로 접어들면서 정부의 코스닥 활성화 정책도 고전을 면치 못하고 있다. 문재인 정부가 코스닥 활성화 정책 중 하나로 내놓은 통합 벤치마크(2018년 2월 5일 출시) KRX300 지수는 이달 27일 기준 1375.67(종가기준)로 출시 당시(1489.41, 올해 2월 5일) 대비 7.63% 하락했다. 3개월 기준으로 7.61% 떨어졌다.

국내 외 아시아 증시도 동반 하락했다. 이날 중국상해종합 지수는 2869.05p로 3개월 전(3082.23) 대비 6.91% 하락했다. 이어 홍콩항셍(-6.73%), 싱가포르ST(-8.48%) 등도 내림세를 보이고 있다.

반면 미국 증시는 여전히 상승세를 기록하고 있다. 미국 다우존스 산업은 30일(현지시간) 기준 2만5380.03으로 3개월 전(2만4163.15) 대비 5.02% 상승했다. 나스닥(8.28%), S&P500(6.08%)도 크게 올랐다.

금융투자업계에서는 ▲달러화 강세 ▲미국 경제 확장 속도 등이 국내 및 아시아 국가 증시에 영향을 미쳤다고 분석한다.

유진투자증권 변준호 리서치센터장은 “미국 경제의 확장 속도가 타 국가 보다 빠르다 보니 발생하는 현상”이라고 설명했다. 그는 “지난해까지 글로벌 경제가 상승 국면에 놓였다가 올해 달러 강세와 미중 무역 갈등 등이 겹치면서 아시아 및 신흥 국가들의 증시에 영향을 미쳤다”라고 분석했다.

◇ 박스권 당분간 지속…미중 갈등 여파 따른 투자전략은

증권업계에서는 국내 증시는 8월 이후에도 당분간 박스권을 유지할 것으로 전망하고 있다. 한투증권 안혁 연구원은 “코스피 기준에서 본다면 최근 하향추세는 장기 박스권이 시작된 2011년 8월의 모습과 유사할 가능성이 높다”며 “ 최근 지수 하락이 2016년 말부터 이어진 상승장을 마감하고 새로운 박스권 장세로 접어드는 신호로 판단한다”라고 관측했다.

그는 박스권 진입 근거에 대해 ▲올해 코스피 예상 순이익 하향 추세 ▲반도체업종의 과도한 이익 집중도로 할인거래 ▲무역분쟁과 저성장 등을 꼽고 있다.

메리츠종금증권 이진우 연구원도 “2011∼2016년 코스피가 1800∼2200선의 장기 박스권을 경험한 것은 상장사 연간 순이익이 70조∼80조원에서 정체됐기 때문”이라며 “현재 140조원대인 이익 수준이 더 올라가기 어려울 것이라는 의구심이 있다”고 말했다.

그는 “교역량이 크게 줄지 않더라도 성장률 정체가 장기화 되면서 지수 반등을 제한할 가능성이 크다”며 “장기 이익 모멘텀 둔화로 2200∼2450선의 박스권을 형성할 가능성이 있다”고 전망했다.

금융투자업계에서는 미·중 무역갈등에 따른 증시 영향은 진행형이기에 상황에 따른 투자 전략을 고려할 필요가 있다고 조언한다.

KB증권 김영환 연구원은 “외국인 수급과 기업실적 전망은 모두 미중 무역갈등을 가리키고 있다. 증시의 본격 반등을 꾀하기는 녹록한 환경이 아니다”며 “일반 금융상품 투자자는 당장은 맞서기보다는 좀 더 기다려야 할 때”라고 말했다. 이어 “벤치마크 대비 성과가 중요한 액티브 투자자들은 외국인 수급 개선 종목과 미중 무역갈등 회피 업종에 초점을 맞춰야 한다는 판단한다”라고 강조했다.

키움증권 홍춘욱 연구원도 “7월 한 달 동안의 투자 스타일별 성과를 살펴보면 수출주(1.68%)와 배당주(0.24%), 가치주(0.10%) 스타일이 상대적으로 견조한 모습을 보였다. 반면 내수주(-9.13%), 코스닥(-6.38%), 중소형주(-4.61%) 스타일 등은 1개월 동안 큰 폭으로 하락했다”며 “투자심리가 불안정하고 변동성이 확대된 지금의 주식시장은 코스닥 등 중소형 스타일보다 대형주 중심의 패시브 스타일이 상대적으로 안정적인 환경”이라고 강조했다.

유수환 기자 shwan9@kukinews.com