[쿠키 경제] 대기업에 대한 구조조정이 본격화되면서 재계에 상당한 지각변동이 예고되고 있다. 채권은행들과 재무구조개선약정을 맺는 기업들이 계열사나 자산 매각에 나서게 되면 주채무계열 순위(금융감독원 지정)와 자산 순위(공정거래위원회 지정)의 변화가 불가피하기 때문이다.

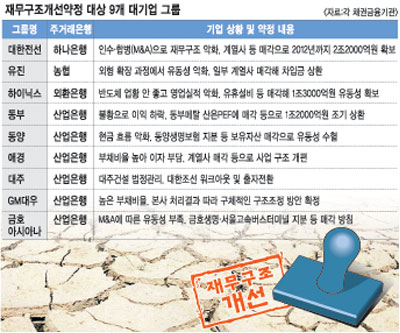

1일 금융당국과 채권단 등에 따르면 43개 주채무계열 중 9개 그룹이 재무구조개선약정 대상으로 선정돼 주채권은행과 약정을 맺었다.

◇대규모 인수·합병(M&A) 시장 열린다=재무구조개선약정에는 유상증자와 차입금 상환 계획, 부채비율과 이자보상배율의 달성 목표 등도 포함돼 있지만 핵심은 계열사와 유휴자산 매각이다. 약정 내용에는 동부메탈, 동부저축은행 지분, 동양생명보험 지분 등 굵직굵직한 계열사와 자산이 매각 대상으로 올라 있다. 채권단은 금호아시아나그룹에 금호생명과 서울고속버스터미널 지분은 물론 대우건설도 매각하라고 요구했다. 이에 따라 금호아시아나그룹은 7월 말까지 새 투자자를 찾지 못하면 대우건설을 다시 내놓겠다는 절충안을 마련해 재무구조 개선약정을 체결한 것으로 알려졌다.

금융권 관계자는 "올 초까지만 해도 시스템 리스크로 변질될 우려 때문에 구조조정을 압박하기 어려웠지만 지금은 시스템 리스크가 제거된 상태"라며 "구조조정은 이제부터 시작이라고 봐야 한다"고 말했다. 그동안 집이 무너질 위험이 있는 상황에서 대들보를 튼튼히하는 데 집중(유동성 공급 등)했다면 이젠 대들보가 자리를 잡았기 때문에 리모델링(계열사 매각·M&A)이 가능해졌다는 설명이다.

하이닉스와 현대건설 등 규모가 큰 M&A 물건들은 개별 기업에 인수되지 않을 경우 정부(산업은행)에서 일단 먼저 인수한 후 경기가 회복됐을 때 좀 더 비싸게 파는 단계를 밟을 수도 있다. 정부가 최대 40조원의 구조조정기금을 마련하고, 산업은행이 사모투자펀드(PEF) 설립에 나선 것도 이 같은 맥락으로 보인다.

◇남의 '위기'는 나의 '기회'=재무구조개선약정 대상에서 빠진 대기업에는 재계 순위를 올릴 수 있는 기회다. 단순한 순위 상승뿐 아니라 주력 업종을 중심으로 한 사업 포트폴리오 재편으로 업종 내의 시장점유율 순위도 바꿀 수 있다.

실제 롯데그룹은 두산그룹의 소주사업 부문을 인수했고 GS그룹은 종합상사 업체인 ㈜쌍용을 인수했다. 포스코는 대한전선 계열의 대한ST 인수를 위한 양해각서(MOU)를 맺었고 물류업체인 대우로지스틱스 인수도 검토 중이다.

김세중 신영증권 투자전략팀장은 "현금을 상당수 확보하고 있는 대기업들이 꽤 있는 만큼 하반기엔 M&A 시장이 활성화될 것"이라며 "일부 대기업들은 이에 맞춰 성장성 있는 분야로의 사업 재편작업도 진행할 것으로 예상된다"고 말했다. 재계 서열의 변화는 물론 전체 산업계에 대형 폭풍이 몰아칠 가능성이 크다는 얘기다. 국민일보 쿠키뉴스 정승훈 기자

shjung@kmib.co.kr

▶뭔데 그래◀ 서울광장 봉쇄 적절한가