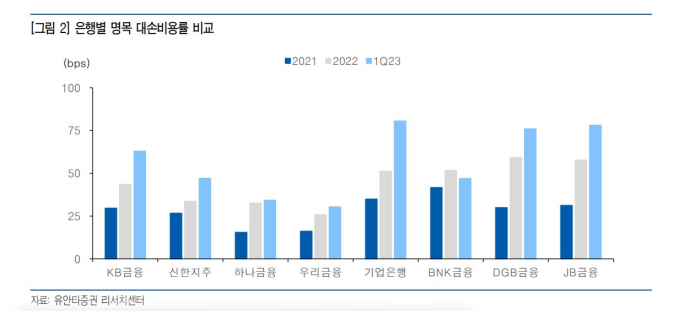

9일 정태준 유안타증권 연구원은 은행권의 1분기 실적을 두고 “전반적으로 나타난 현상은 경상 대손비용률이 높아졌다는 점”이라며 “특히 지방은행보다 낮은 경상 대손비용률을 보이던 시중은행들의 상승 폭이 컸고, 중금리대출을 적극적으로 확장하던 JB금융지주의 대손비용률이 급등하는 모습이 나타났다”고 밝혔다.

이어 “그동안 대손비용률은 경상 대손비용률보다 높았으나 선제 적립이 연중 내내 지속될 것으로 예상하고, 경상 대손비용률도 점점 상승할 전망이기 때문에 자산건전성 악화 기조는 앞으로도 이어질 것으로 판단한다”고 덧붙였다.

정 연구원은 2분기부터 자산건전성 악화가 실적에 반영될 것으로 봤다. 그는 “1분기에는 시장금리 하락에 따른 유가증권 평가익 개선으로 대손비용 증가를 상쇄했지만 2분기에는 시장금리 하락 속도가 둔화되었기 때문에 자산건전성 악화가 실적에 미치는 부담은 가중될 것”이라고 전망했다.

정 연구원은 앞으로 은행의 상각․매각 이전 고정이하여신 증가 추이에 주목해야 한다고 강조했다. 그는 “이는 기말 잔액으로만 계산하는 고정이하여신비율보다 자산건전성이 흐름을 더 잘 보여주는 지표로, 기중 이루어지는 부실채권 상각과 매각을 더해 순수하게 기중 증가한 부실채권의 규모를 의미한다”며 “1분기 시중은행을 중심으로 이 지표가 급등했다”고 설명했다.

그는 “지난해 연간 순증 규모와 비교해보면 KB금융은 78%, 하나금융지주는 100%, 우리금융지주는 76%에 이를 정도로 1분기에 급증하는 양상이 나타났다”면서 “지난 4분기에 이미 부실채권이 급증한 신한지주와 기업은행, BNK금융지주와 DGB금융지주는 위 비율이 더 낮았으나, 마찬가지로 4분기에 부실채권이 급증한 JB금융지주는 위 비율이 70%로 높아 자산건전성이 더 빠르게 악화되고 있음을 방증했다”고 분석했다.

아울러 정 연구원은 “PF에 대한 손상은 당국의 적극적인 만기 연장에 따라 본격적으로 반영되지 않고 있기 때문에 향후 PF로 인한 손실은 더욱 확대될 것"이라고 예상했다.

조계원 기자 chokw@kukinews.com